1、2021年合同物流赛道“热搜”盘点

1.1“数字化”“一体化”频繁出现

我国近几年产业转型升级之迅速是有目共睹的。尤其在疫情无意地推动下,全球贸易格局发生了深刻变化,政策强势加持供应链上下游的整合及信息流的打通。

合同物流本身的强2B属性,使之受政策、技术等外部因素变化影响深重。“一体化”“数字化”一时间似乎成为所有玩家转型的主要方向,尤其是置身于产前供应链模型和短链销售供应链模型的企业。

1.2“大环境不好,增长难”

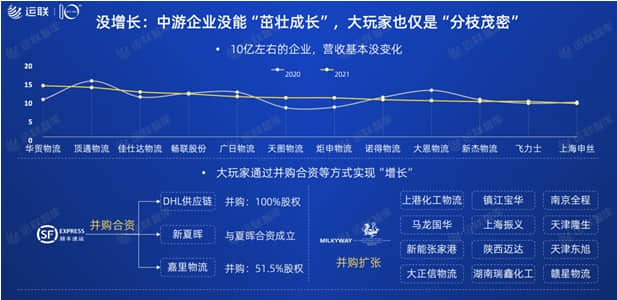

“合同物流很难实现增长”已经不是新话题了。运联研究院持续对合同物流企业保持关注,在长周期的观测和实地访谈过程中发现,绝大多数企业(尤其是腰部及以下玩家)很难实现超额增长。

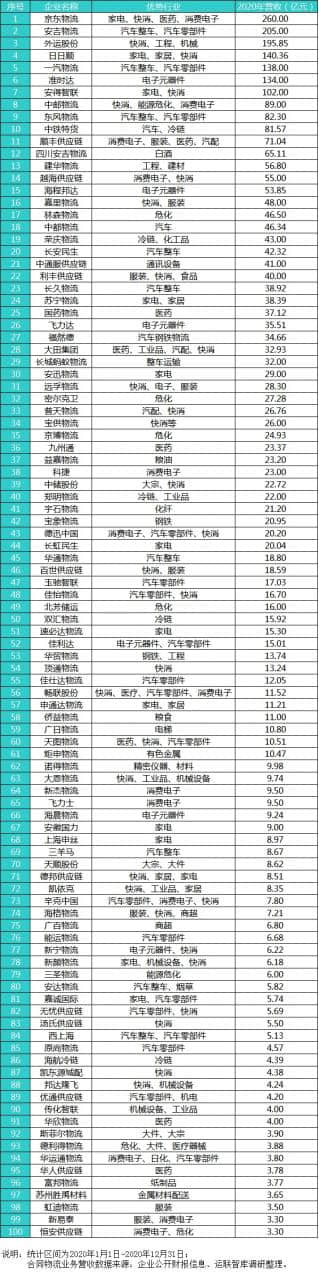

(图:2021中国合同物流100强排名)

从100强榜单中也可以看出,今年大比例中小合同物流企业仍然没有实现可观的增长;大玩家营收有明显增长,但额外增量主要通过并购或衍生业务板块实现,严格意义上来说也尚未实现超额增长。

不过,由于区域间供需关系的短期变化形成的车价倒挂,也促成了华东很多整车合同物流企业赚了一大笔钱。过去10年,华东到华南的车价一直比华南到华东的车价贵。比如原来17.5m的挂车,上海出发到广东要1.2万,返程大致在0.8万;而今年由于贸易结构和工厂产能的变化,进出口货量形成特别明显的区域化差异,上海出发的车价降到了0.85万左右,华东做整车的合同物流企业毛利还是很可观的。

1.3新业态:合同物流的“合同物流”

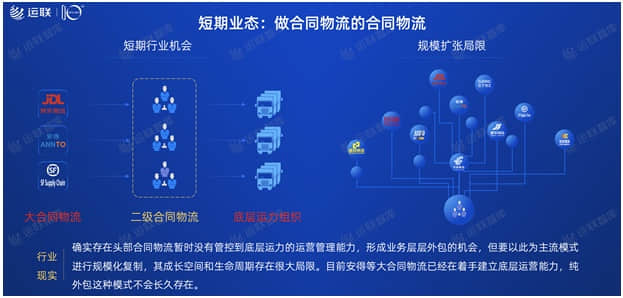

近期,运联研究院发现了一个很有趣的现象,有些合同物流企业主动想将“绑定头部的大合同物流企业”作为商业模式。我们将这些合同物流企业称之为“合同物流的合同物流”。

为什么强调“主动”呢?是因为,当大头部企业(如京东物流、顺丰)竞标的时候,表面上有价格优势,会以低价获得大订单;但实操过程中,成本管控并达不到预期,风险和成本企业自身无法完全消化;所以,又再次转包给中小合同物流企业。

这种多层外包,不仅增加了无意义环节,还削薄了低阶企业的利润,综合来看其实不利于行业发展。

但是,站在中小合同物流企业的视角来看,这种模式似乎可以实现短期的业务稳定。于是,逐渐有玩家从“被动”变“主动”,有意想长期绑定头部(如顺丰、京东物流这类企业)做订单外包。基于此,企业的客户变成了大合同物流而非直接货主,也就成为了我们所谓的“合同物流的合同物流”。

1.4并购与上市的近期表现

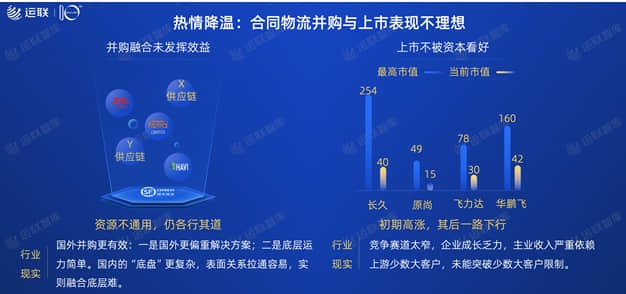

1)上市:普遍的猛跌和极个别的猛涨

整体来看,做垂直合同物流的上市企业大多表现不太好。比如,挂牌已久的电子合同物流企业(如飞力达、华鹏飞),与汽车合同物流企业(如长久物流、原尚物流)近两年股价下跌明显,市值跌落几十亿。更有几家之前100强榜上有名的企业今年已退市。

当然,也有极个别可圈可点的企业,比如密尔克卫。其市值管理颇有成效,市值升了百亿;再如三羊马,自今年11月30日上市以来,连续多日涨停。

2)并购: “面子”缝合了“里子”还差点儿意思

去年我们也有提到过,并购理论上来说,是快速实现企业规模扩张和业务覆盖的最经济的方法,海外有不少典型的案例,比如德迅、XPO等。

国内企业也在尝试,不过整体来看效果并不如预期。比如先后并购夏晖、DHL中国供应链业务以及嘉里物流的顺丰,都是各做各的,资源并不通用,看起来更像是“表面关系”。我们认为,造成这种局面的很大一部分原因,是国内“底盘”更复杂导致的融合难度更高。

2、为什么努力无果?

还没解决“如何走稳”就想实现“如何飞高”

2.1错误的归因:长期处于第二阶段的玩家,都在急着做第三阶段的任务

从国内三方物流发展的脉络和发展逻辑来看,可以将合同物流的发展归纳为三个发展阶段:第一阶段是做基础的运力外包,再延展到仓储外包;第二阶段是强调解决方案和资源管理的阶段;第三阶段则是能力的横向、纵向延展,比如今年频繁听到的“精益供应链”。

我们注意到,市场上很多企业都在重投入供应链服务能力的构建,相应地在“数字化”“一体化”上投入大量资源,最终看下来似乎并没有溅起什么水花。

从综合供应链升级实况和服务商能力水平来分析,运联研究院认为我国合同物流的发展现在正处于第二阶段,且将持续很长一段时间。并且,我们认为,只有少数的大品牌、多渠道的上游客户,是有精益供应链服务需求的,大部分客户的需求会定格在物流解决方案和资源管理上(甚至,很多客户将长期仅需要物流服务商执行任务,即需求停留在第一阶段)。

那么,第二阶段该做的事还没有做好,就想投入大量资源去高阶争抢稀有的大客户,多少有些盲目。

2.2核心价值没体现出来:“两张皮”的问题始终没有得到很好的解决

回过头来看,合同物流的真正价值在于解决方案和资源管理。这句话可以理解为,企业首先要有专业的解决方案,这决定企业“能不能”做这个服务的关键,是前驱,也是方向;其次是能不能有效地管理好资源,这决定企业这个服务做得“好不好”,是长期动力。

上文也说到,很多玩家第二阶段该做的事还没有做好,很大程度上也影响着整个合同物流赛道的价值体现。比如“两张皮”的问题——方案与落地不一致,目前看来没有很好地得到解决。再比如,没有实现真正意义上的资源“管控”。虽然有玩家认为这部分能力的构建受运力整合平台的阻碍,但我们认为这并不是玩家对资源把控性弱的真正归因。

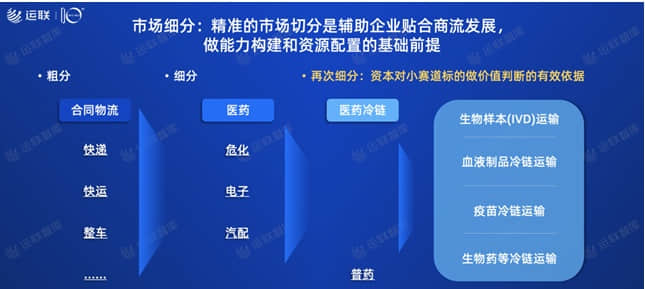

2.3市场错分:传统的切分是商流逻辑,放在物流上太粗,解释力不够

对于服务属性和定制属性很强的合同物流来说,市场的正确切分非常重要。

现在相对主流的切分方式,是按照服务品类切分。此背景下,常规的细分市场包括如汽车零部件、电子、医药、服装等。但我们其实可以看到,这种偏重于商流逻辑的切分,落到物流上并没有很强的解释力。比如服装,资源和服务都没有太明显的壁垒,即使是头部的企业也突破不了5亿大关。目前看来这是个假赛道。

按照品类切分无法体现各企业的物流服务能力和服务深度,尤其在供应链加速变革的当下,这种切分逻辑显得更粗了,解释力明显变弱。同时,也无法以此为基准分析企业自身在所服务的供应链中的权重,来预判企业业务发展、做价值判断。

3、判断与建议:专注自身能力的构建,再考虑做“大而全”还是“小而美”

近期,运联研究院与多家合同物流赛道的代表企业进行了交流。交流过程中,我们总是免不了讨论壁垒和终局。在此我们也稍作小结。

首先,我们明确的是,虽然不断壮大的快递、快运、整车等群体获取直客的能力在快速提升,但结合合同物流的底层逻辑来看,合同物流还是区别于其他细分物流赛道的,且社会资源总体来看还是非常零散的。也就是说,合同物流发挥价值的空间还很充足,仍然且持续会是一个独立的赛道。

其次,从行业和规模两个维度来探讨,我们认为,赛道最终将是提供相对标准的通用服务的大巨头,与提供有资源或专业技术壁垒的定制化服务的中小三方共存的局面。

3.1正确的市场认知和有效的切分

近几年大品牌无效的价格战,一方面说明了头部在这个赛道并没有形成品牌溢价,竞争力最终还是落脚在方案质量上;另一方面,也佐证了合同物流赛道本身的独立性及长期价值。

从个体发展来看,未来合同物流企业一定是横跨多个细分商流市场的综合型大巨头,但肯定不会像快递市场如此集中,一定是多巨头存在的。并且,在一些具有壁垒性的特殊细分市场,仍会存在小而美的合同物流企业。所以,市场切分是辅助企业贴合商流发展,做能力构建和资源配置的基础前提;同时,也是资本对小赛道标的做价值判断的有效依据。

比如医药行业。从物流视角来看,医药仅是粗分就可分为冷链和普药,其中普药在资源专用性和服务深度上并没有差异化需求,目前看来并不是真正意义上的细分;而医药冷链又可二次切分为四个模块:生物样本、血液制品、疫苗以及生物药等。如果按照传统切分逻辑去评估做生物样本运输的玩家,会导致标的价值过分低估的现象(即以整个医药行业规模作为分母而非医药冷链中的生物样本规模)。

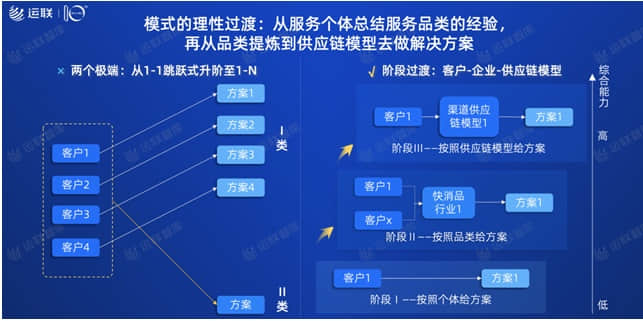

3.2模式的理性过渡:从客户到行业,再到供应链模型

虽然从供应链的价值点思路出发,未来的合同物流企业一定是具备全链解决方案能力的综合型企业。但要注意的是,如何理性地进行模式的过渡?

现在我们常看到两个极端现象,要么是缺乏总结提炼能力,一个客户一个方案,浪费资源;要么是资源和技术还没有掌握到位,就想实现一个方案想解决所有客户,异想天开。

实际上,我们应该从服务单一客户的经验中总结归纳为服务行业的经验,再从行业升级到供应链模型去做解决方案,并在此基础上,精简提炼,实现资源复用。

评论